La economía mundial rebosa de liquidez tras las sucesivas maniobras de expansión monetarias adoptadas en los últimos años por las cuatro economías más avanzadas -Estados Unidos, la Unión Europea, Japón y Gran Bretaña-, o Grupo de los Cuatro (G-4).

Cuando la política de tipos de interés a nivel cero no basta para estimular sus economías, los bancos centrales de estos países compran activos en gran escala, como títulos de deuda u obligaciones hipotecarias garantizadas, a fin de inyectar liquidez en el sistema bancario. El objetivo es extender créditos a las empresas y la industria, y alentar el consumo.

Inmediatamente después de la crisis financiera y económica mundial de 2008, ante el peligro de colapso financiero, tanto las economías avanzadas como las emergentes adoptaron políticas de estímulo para reavivar la demanda, sostener el intercambio comercial, y combatir el paro.

Durante la fase recesiva de 2008-2009, la expansión monetaria desempeñó un rol importante en el control de la crisis, ayudando a economías avanzadas y emergentes por igual. Sin embargo, aunque las economías emergentes han capeado la crisis y retoman el crecimiento, el G-4 continúa estancado, con sus mercados deprimidos y elevado desempleo. Esta situación los ha inducido a persistir con dosis aún mayores de expansión monetaria, con el objetivo de reanimar la circulación del crédito e incentivar la demanda.

Antes de la crisis, los bonos del Tesoro de Estados Unidos sumaban entre 700.000 y 800.000 millones de dólares. Actualmente, ascienden a más de dos billones de dólares. Mediante la tercera ronda de expansión monetaria, iniciada en septiembre de 2012, la Reserva Federal de Estados Unidos se ha comprometido a adquirir 40.000 millones de dólares mensuales de obligaciones hipotecarias garantizadas, mientras el desempleo se mantenga por encima de 6,5 por ciento.

El Banco Central Europeo ha inyectado 637.000 millones de dólares para dar liquidez a la eurozona, y la expansión monetaria en Gran Bretaña se calcula en 572.000 millones de dólares. Recientemente, el Banco de Japón inició una maniobra expansiva de 1,4 billones de dólares a lo largo de dos años, para superar la depresiva deflación actual y alcanzar la meta del dos por ciento de inflación.

En estos años, el balance de los bancos centrales del G-4 ha aumentado, entre el 11 y el 12 por ciento del Producto Interior Bruto de esos países, al actual nivel sin precedentes del 23 por ciento. En valores monetarios, se pasó de 3,5 billones de dólares en 2007 a los nueve billones de dólares del presente.

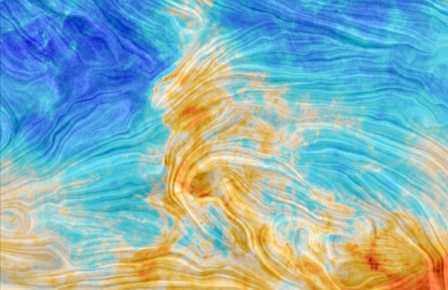

Como la tasa de interés en el G-4 está en nivel cero y, no obstante, sus economías permanecen estancadas, es inevitable que ingentes capitales fluyan desde el grupo hacia economías emergentes o en desarrollo, en busca de intereses más altos. Se estima que cerca del 40 por ciento del aumento de la base monetaria de Estados Unidos en la primera fase de expansión monetaria siguió ese camino, mientras en la segunda fase el flujo se ha estimado en alrededor de un tercio. Estos ingentes desplazamientos de capitales tienen un impacto importante sobre las economías emergentes y en desarrollo. Las corporaciones que tienen acceso a crédito a bajo costo, están contrayendo un costoso endeudamiento y aumentando su exposición en monedas extranjeras. De esta manera, resultan cada vez más vulnerables ante futuros incrementos de los tipos de interés y de las paridades cambiarias en los países desarrollados.

A su vez, el fuerte ingreso de capitales especulativos en los países emergentes revalúa sus divisas, expande el crédito y causa presiones inflacionarias. Estos capitales son en gran medida propensos a movimientos repentinos en busca de mayores rendimientos, y su volatilidad implica un alto riesgo para las economías receptoras.

La política monetaria no convencional del G-4 ha sido criticada por las naciones emergentes, incluido el grupo Brics (Brasil, Rusia, India, China y Sudáfrica). La magnitud de la expansión monetaria del G-4 ha tenido consecuencias sobre la economía global, ya que sus monedas -que no son totalmente convertibles- constituyen los pilares del sistema financiero mundial. El dólar estadounidense es la principal moneda de reserva mundial y, junto con el euro, la libra británica y el yen japonés, integra la canasta de divisas que el Fondo Monetario Internacional (FMI) utiliza para la cotización de su propia «moneda sintética», los Derechos Especiales de Giro.

Esto explica el papel determinante de las monedas del G-4 en el mercado financiero mundial y el impacto de las expansiones monetarias sobre las economías de nuestro mundo globalizado e interconectado. Es necesario, por lo tanto, que el G-4 actúe con gran responsabilidad y trabaje en conjunto con las economías emergentes para minimizar los efectos adversos de sus políticas de expansión.

Sería particularmente importante forjar un consenso acerca de la prevención de la potencial crisis financiera y las alteraciones que puede infligir a las economías en desarrollo una vez que cesen las expansiones monetarias y aumenten los tipos de interés en el G-4. La retirada repentina de masivos flujos de capitales es un escenario previsible que es necesario anticipar y controlar.

La crisis financiera asiática de 1997-1998 fue disparada, en parte, por una precedente versión de expansión monetaria acometida por Japón tras el estallido de su burbuja inmobiliaria y bursátil a comienzos de los años 90. También entonces, la enorme inyección de préstamos a bajo interés provocó una burbuja financiera, presiones inflacionistas e inestabilidad monetaria en las economías asiáticas.

Una crisis más grande y más profunda puede afectar a las economías emergentes y en desarrollo si no se enfrentan con políticas coordinadas los síntomas de riesgo que ya son evidentes. El Grupo de los 20 debe considerar esta problemática como una prioridad de su agenda.

*Shyam Saran, exsecretario de Relaciones Exteriores de India, actual presidente de Research and Information Systems for Developing Countries (RIS) y miembro del Centre for Policy Research en Nueva Delhi.