A los líderes mundiales les ha llevado algún tiempo darse cuenta de que la crisis financiera iniciada tras el colapso del sector de las hipotecas de alto riesgo en Estados Unidos en 2007 no agotaría sus efectos en una simple recesión. Durante la mayor parte de 2007 y 2008, las autoridades gubernamentales, especialmente en Estados Unidos, argumentaron, correctamente, que los créditos hipotecarios de alto riesgo eran un segmento relativamente pequeño del sistema financiero estadounidense, concluyendo, erróneamente, que la crisis podría contenerse fácilmente mediante los recursos convencionales a disposición del Departamento del Tesoro y de la Reserva Federal.

Sin embargo, la crisis se extendió a otros sectores de los mercados financieros estadounidenses y, en septiembre de 2008, al quebrar Lehman Brothers, se propagó a gran parte del mundo. Sucesivamente, la provisión de créditos se contrajo y la crisis financiera se transformó en una crisis económica, con una producción menguante y creciente desempleo.

La comprobación de que la crisis era más profunda de lo previsto inicialmente hizo que los gobiernos reaccionaran mediante la adopción de políticas macroeconómicas anti-recesivas. Se aplicaron políticas fiscales y expansiones monetarias, de una forma u otra, no solo en Estados Unidos y Europa occidental sino también en muchos países en desarrollo entre 2008 y 2009.

El colapso de la producción y el empleo en las economías industrializadas fue contenido, y el fantasma de un desastre como el de principios de los años 30 fue exorcizado, por lo menos temporalmente y para algunos países. En este punto, el debate en los países avanzados sobre las políticas económicas, cambió de rumbo.

Pese a que la recesión continuó y el desempleo aumentó más que antes de la crisis, tanto en Estados Unidos como en Europa, el debate dejó de centrarse en ls problemas reales y se enfrascó en el equilibrio presupuestario. Los conservadores, desde la lunática extrema derecha del Tea Party en Estados Unidos hasta los gobiernos del norte de Europa guiados por partidos o coaliciones de derecha, pusieron el freno a las políticas fiscales dirigidas a incentivar la producción y el empleo.

Desde entonces, el recurso a las políticas fiscales anti-recesivas se ha vuelto políticamente inaceptable, aun cuando la producción decae y el desempleo aumenta. En estas condiciones, solo queda un instrumento para enfrentar la crisis, la política monetaria.

Tradicionalmente, la política monetaria opera en la economía mediante variaciones de los tipos de interés. Pero los intereses aplicados por autoridades monetarias como la Reserva Federal de Estados Unidos o el Banco de Inglaterra, por ejemplo, ya eran muy bajos, cercanos a cero. Por lo tanto, poco podía hacer la política monetaria convencional para compensar la falta de una política fiscal anti-recesiva racional.

En este contexto se formularon las políticas de expansión monetaria cuantitativa en Estados Unidos, Gran Bretaña y, más recientemente, Japón, mientras el Banco Central Europeo no termina de definir su propia política. Las maniobras de expansión monetaria son simplemente iniciativas para inyectar dinero en la economía en cantidades suficientes para estimular la oferta de crédito a empresas y consumidores.

¿Cuáles son los resultados de estas políticas? Por cierto, las economías industrializadas que las adoptaron todavía están lidiando con la crisis. Una lectura generosa suele sostener que, aunque las cosas aún no están bien, estarían mucho peor de no haberse aplicado esas políticas. Para las economías en desarrollo, el impacto es ciertamente ambiguo. Por un lado, se suele argumentar que, de no mediar las maniobras de expansión monetaria los países industrializados estarían en una situación mucho peor, y que esto repercutiría sobre las economías en desarrollo. Con una recesión más profunda en las economías industrializadas, el intercambio comercial hubiera caído aún más, creando problemas en la balanza de pagos a muchos países en desarrollo.

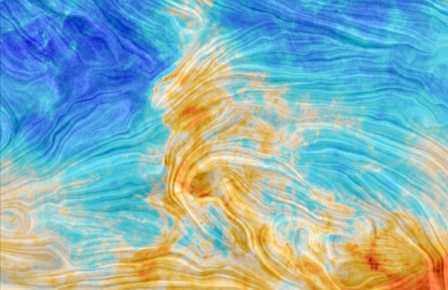

Desde el punto de vista de estos países, la expansión monetaria no es la mejor manera de apoyar la producción y el empleo. Adoptada por los paises avanzados, induce una abundante liquidez que se ofrece a muy bajos tipos de interés, y esto hace que una parte de esa masa monetaria emigre en busca de mayores rendimientos, provocando la devaluación de la moneda del país que la practica.

Esta maniobra produce dos estímulos al precio de uno: los menores tipos de interés estimulan la producción interna y las inversiones, y las monedas devaluadas estimulan las exportaciones. Para los países en desarrollo, la situación se invierte: reciben una excesiva liquidez externa que revalúa sus monedas, encareciendo sus exportaciones y abaratando sus importaciones.

Este proceso hace surgir un déficit en la balanza de pagos que se puede financiar fácilmente, precisamente, gracias a la cuantiosa liquidez circulante. Así es hasta el momento en que la expansión cuantitativa en los países avanzados se interrumpe y los países receptores descubren, como sucedió tantas veces en el pasado, que han acumulado una deuda externa que puede llevarlos a la crisis.

¿Sería mejor que los países industrializados no practicaran la expansión monetaria? Bueno, los gobiernos de estos países tenían que hacer algo para contrarrestar la crisis, y la política monetaria era el único instrumento que les quedaba tras el veto de los partidos de derecha contra la política fiscal. Pero es indudable que sería preferible una política fiscal anti-recesiva en los países avanzados, porque estimula sus economías sin devaluar sus monedas.

La expansión fiscal, en contraste con la expansión monetaria, no perjudica a los demás países. Precisamente, la Reserva Federal estadounidense ya ha anunciado que en un plazo relativamente breve espera frenar la tercera maniobra de expansión monetaria. Esta práctica ha causado los efectos nocivos en los países en desarrollo que he señalado, pero su interrupción también presenta riesgos.

Es posible, por ejemplo, que los tipos de interés aumenten demasiado y rápidamente, creando serios problemas a los países y empresas que tomaron préstamos en este período. La volatilidad que puede engendrar semejante cambio de dirección es un problema en sí mismo, pues ahuyenta a los inversores y deprime la producción. Una política de estímulo para salir de una depresión es la actitud correcta, pero la expansión monetaria es un instrumento que en definitiva ha representado grandes riesgos, a corto y mediano plazo, para la situación macroeconómica

* Fernando Cardim de Carvalho, economista y profesor en la Universidad Federal de Río de Janeiro.