Este domingo se cumplía el quinto aniversario de la quiebra de Lehman Brothers, un acontecimiento que fue el desencadenante de la mayor quiebra del sistema financiero tal como lo conocemos desde la Gran Depresión. La Era de los Hombres acabó, llegó la Era de los Productos Bursátiles y hoy, cinco años después, todavía nadie sabe si saldremos de ésta.

15 de septiembre de 2008, el Gobierno de los EE.UU asiste a la caída en la bolsa del cuarto de sus grandes bancos de inversión, Lehman Brothers, icono de Wall Street desde más de un siglo atrás. Un año antes, la entidad había comprado y vendido hipotecas de alto riesgo, las «subprime», camufladas entre otros productos financieros que distribuyeron y vendieron en bancos de todo el mundo y actuaron como una enorme hilera de fichas de dominó precipitando el colapso del sistema financiero.

El efecto cascada ha esquilmado en este tiempo los mercados internacionales y ha obligado a los principales bancos centrales de EE.UU y Europa a «rescatar» a la Banca con dinero público. Esa liquidez extra – que ha provocado subidas de impuestos para los contribuyentes, falta de crédito para las empresas, recortes salariales, cierres de negocios, desempleo y sacrificios de la población -, aseguran algunos expertos, es lo que nos ha librado de lo peor. En este sentido hay hoy muy distintas opiniones.

¿Reconocemos qué errores provocaron la bancarrota?¿Se pueden repetir?¿la «Banca Gana» siempre?

Para los más críticos, lo ocurrido con Lehman ha revelado una sociedad del bienestar débil y sobrevalorada, construida sobre los cimientos intangibles de la ingeniería financiera, la voluntad de beneficio a cualquier coste y, sobre todo, a pesar y por encima de las necesidades reales de la población y su entorno. La crisis de Lehman ha demostrado que el mercado no siempre se recupera sólo y que la Teoría del Equilibrio ha fallado.

Cinco años después...

La Banca americana, origen de la debacle financiera ha visto estos días máximos históricos. EE.UU superó la primera recesión económica con niveles de deuda récords y una fuerte intervención del Estado con 420.000 millones de dólares para reforzar las cajas de los bancos. Como medida de control de los mercados, los grandes bancos fueron sometidos de inmediato a test de resistencia. Votada en 2010, la ley Dodd-Frank de regulación de Wall Street dejó establecido este mecanismo como norma.

«No estamos en una situación fantástica, pero la economía, al menos, se estabilizó», ha explicado Kenneth Rogoff, profesor de Harvard y execonomista jefe del Fondo Monetario Internacional a la agencia AFP.

El desempleo está bajando desde el pico del 10% al que llegó en 2009 y los precios de la vivienda están volviendo a subir pero para el Premio Nobel de Economía Paul Krugman, la política de EEUU «ha sido un terrible fracaso».

Según Krugman, en estos cinco años la deuda pública de EEUU se ha disparado más del 65%, a unos 16 billones de dólares, y es fuente permanente de rencillas políticas entre el Congreso y la Casa Blanca.

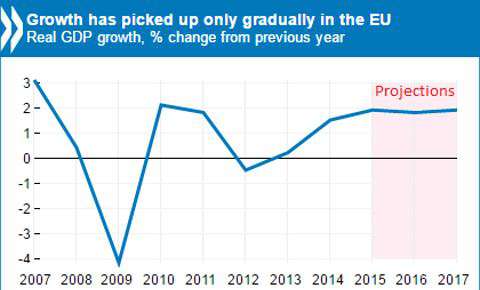

En Europa el panorama es distinto y la segunda recesión, la que pegó de pleno al euro con la caída de la economía griega fue devastadora. Después de Grecia, vino el rescate de Irlanda y más tarde el de Portugal. La ayuda financiera vino de la mano de unas severas políticas de austeridad que frenaron la economía y la llevaron a la segunda quiebra en 2012.

En la Eurozona el desempleo es lo que más está costando recuperar y se sigue perdiendo empleo. En julio, el paro llegó al 12% de la población, con España liderando el triste récord de desempleados, un 26'3 % de su población activa, según datos de Eurostat.

La banca española ha necesitado un rescate de más de 60.000 millones de euros, según el Banco de España pero el crédito sigue sin correr.

Según los expertos, la gran diferencia es que, mientras EE.UU actuó con urgencia y de manera organizada para rescatar a la banca, Europa lo hizo sin coordinación, cada país por libre y con la ortodoxia de Alemania y las políticas de austeridad como guía del proceso.

Con la caída de Lehman se sembró una cosecha de teóricos que hablaban del fin del capitalismo y de la autonomía de los bancos, de que el mayor conocimiento de la trastienda de la banca ayudaría a crear una sociedad más libre y con capacidad de decisión sobre una institución que la ha llevado a la quiebra... Pero el cambio es lento y progresivo y hay entidades demasiado grandes y con demasiadas ramificaciones dentro del sistema. En este escenario, el lobby de la banca trabaja a toda máquina en Bruselas para evitar una regulación efectiva.

Para las plataformas ciudadanas y grupos como ATTAC Internacional, esta crisis tendría que haber servido para «fortalecer la regulación y el control democrático del sector financiero, de manera que esté al servicio de la sociedad y financie actividades social y medioambientalmente sensatas». Y, a falta de la creatividad de los propios responsables, proponen medidas concretas y urgentes como la introducción de una tasa sobre las transacciones financieras, la obligatoriedad de los bancos a contar con reservas más elevadas, la reducción de la importancia del sector financiero en la economía, el fin de las actividades especulativas como la relativa a los precios de la alimentación y, por encima de todas, concretar medidas efectivas para frenar la evasión de impuestos que, según datos de la Comisión Europea, supone un billón de euros al año, más que suficiente para evitar las actuales medidas de austeridad.

Hace cinco años, los líderes europeos se propusieron reformar la regulación financiera en la UE «para responder a las crisis, pero también para evitarlas en el futuro», dijo entonces el presidente de la Comisión Europea, José Manuel Durão Barroso. Hoy, los responsables políticos de los países más afectados por la crisis, se vio en la última reunión del G20 en San Petesburgo, no saben todavía cómo hacerse con las riendas de la situación.

Mientras, Lehman Brothers ya ha anunciado que ha salido de su propia bancarrota y ha empezado a pagar sus deudas, valoradas en unos 65.000 millones de dólares.